PLF 2020 : Première typologie des communes en fonction de l’impact de la suppression de la taxe d’habitation

La suppression de la taxe d’habitation et son remplacement par le foncier bâti départemental conduit à l’application d’un coefficient correcteur (voir cet article pour les explications sur le mécanisme). Le projet de loi de finances pour 2020 institue un système de compensation / prélèvement, mais masqué pour les collectivités, le budget de l’Etat jouant le rôle de variable d’ajustement.

Pour les collectivités qui reçoivent moins de produit de foncier bâti qu’elles ne perdent de produit de taxe d’habitation, le coefficient correcteur qui s’appliquera au foncier bâti sera supérieur à 1. Et il sera inférieur à 1 pour les collectivités qui récupèrent plus de foncier bâti qu’elles ne perdent de taxe d’habitation.

A partir des données publiques de la fiscalité locale 2018, nos consultants ont calculé pour l’ensemble des communes de France, la compensation et le prélèvement, ainsi que le coefficient correcteur. En voici les principaux résultats, sous forme de deux tableaux et une carte.

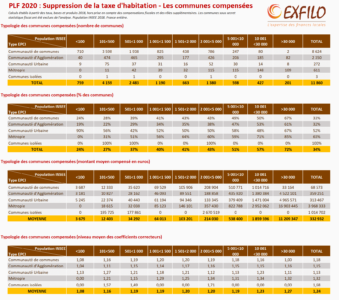

Communes compensées suppression TH – EXFILO

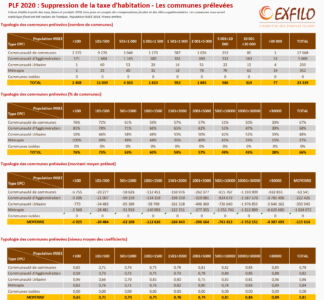

Communes prélevées suppression TH – EXFILO

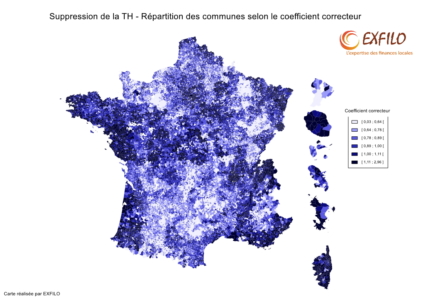

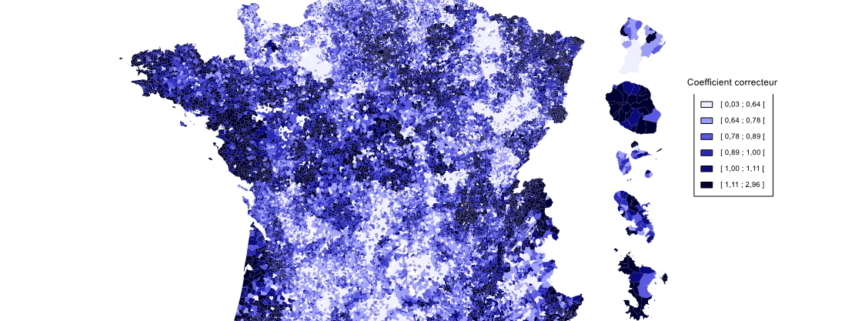

Carte de France du coefficient correcteur Suppression TH – EXFILO

Remarquons tout d’abord que, parmi les communes bénéficiant d’une compensation, c’est à dire avec un coefficient correcteur supérieur à 1, qui donc ont reçu moins de foncier bâti départemental qu’elles n’ont perdu de taxe d’habitation, les communes de taille importante sont très majoritairement concernées. 72% des communes de plus de 30 000 habitants bénéficient d’une compensation, avec un coefficient correcteur moyen de 1,24 : le produit fiscal de foncier bâti qu’elles percevront sera majoré de 24% en moyenne ! Le montant moyen ressort à 11,2 millions d’euros du fait des très grandes communes (Marseille, Nice,…).

A l’opposé, les communes de petite taille concernées par la compensation sont minoritaires : seules 1/4 des communes de moins de 500 habitants bénéficieraient d’une compensation, pour un coefficient moyen de 1,08 et un montant moyen de près de 10 000€.

Ensuite, concernant les communes prélevées, c’est à dire celles avec un coefficient correcteur inférieur à 1, donc des communes qui ne percevront pas la totalité des cotisations de foncier bâti des contribuables (ménages et entreprises) de leur territoire, la situation est logiquement inversée. Les communes de moins de 500 habitants sont aux 3/4 concernées par un prélèvement, avec un coefficient correcteur moyen de 0,65-0,7, et les communes entre 500 et 5000 habitants sont à 60% concernées par un prélèvement, avec un coefficient correcteur de 0,75-0,8.

Seules 28% des communes de grande taille sont concernées par le prélèvement, avec un coefficient correcteur moyen de 0,81.

Qu’en conclure ? Plusieurs points :

- Tout d’abord, le mécanisme du coefficient correcteur, annoncé en substitution de celui du fonds de compensation (tel que pour la TP), et annoncé comme plus juste car évolutif alors que le fonds est figé, est généralement défavorable aux communes de petite taille. Elles sont très majoritairement concernées par un prélèvement, et ce prélèvement va augmenter comme les bases d’imposition. Avec un système de fonds tel que celui pour la suppression de la taxe professionnelle, elles subissaient aussi un prélèvement, mais au moins figé.

- A l’inverse, les communes de grande taille sont elles, majoritairement concernées par une compensation. Elles bénéficieront donc pleinement de ce système puisque la compensation qui leur sera versée sera progressera comme les bases d’imposition.

- La carte de France ci-dessus présente les estimations de coefficient correcteur pour toutes les communes : plus la couleur est foncée, plus le coefficient correcteur est élevé, et plus la commune reçoit de compensation. A l’inverse, plus la couleur est blanche, plus le coefficient est bas, et plus la commune est prélevée. Remarquons que le caractère urbain / rural ressort nettement : les zones côtières de PACA, de Nouvelle aquitaine, la bretagne et les pays de la loire, la savoie et la région lyonnaise, l’ile de france bénéficieront d’une compensation. A l’inverse, les régions d’occitanie (hors Toulouse et son agglomération), Grand Est, l’Auvergne, Normandie, sont elles nettement des zones de prélèvement.

- Ensuite, la pérennité de ce système doit être posée. Le développement (et la progression de la fsicalité) étant généralement plus urbain que rural, les compensations versées par l’Etat vont avoir tendance à progresser plus rapidement que les prélèvements. D’où un risque d’alourdissement de la facture pour l’Etat. Et vu l’exemple des compensations précédentes, des mesures décidées par l’Etat qui à terme finissent toutes par être minorées, croire que la mise en place d’un coefficient correcteur permettra de se prémunir face à de futures diminutions est un leurre.

- Lorsqu’un contribuable (entreprise ou ménage propriétaire) s’installera sur une commune de petite taille, sa cotisation de foncier bâti sera pour partie seulement versée à la commune d’implantation (coefficient inférieur à 1).

Cette situation aurait eu lieu avec un mécanisme de fonds de compensation. Mais cette fois-ci, il s’appliquera aussi aux nouvelles arrivées de contribuables.

EXFILO

EXFILO

EXFILO

EXFILO