Le Gouvernement a publié les plafonds de dépenses pour le projet de loi de finances pour 2026. Les pages 11 & 12 (cf. lien en bas de l’article) nous éclairent sur les projets du Gouvernement pour les collectivités locales :

- Effort de 5,3Mds€ demandé aux collectivités territoriales, notamment à partir des mesures évoquées ci-après (les seules citées),

- Stabilité de la DGF des communes & EPCI, plus d’abondement finançant la progression des dotations de péréquation (DSR/DSU/DNP pour les communes),

- Maîtrise de la compensation de l’abattement de 50% des valeurs locatives des locaux industriels, sur la taxe foncière et la CFE, pour les communes et les EPCI. Il est évoqué la « maîtrise de la dynamique« , ce qui laisse à penser que la compensation sera figée. Son montant figure sur la page 2 de l’état de vote des taux de votre collectivité, cadre IV.1, points c (taxe foncière bâtie et cotisation foncière des entreprises)

- Réduction à nouveau des variables d’ajustements (la DCRTP, dotation de compensation de la réforme de la taxe professionnelle, les FDTP fonds départementaux de péréquation de la taxe professionnelle),

- Rétablissement d’une DGF des Régions par ponction sur leur fraction de TVA,

- FCTVA : « ajustement » du calendrier pour les EPCI, avec un retour au droit commun d’une compensation calculée sur les dépenses N-2 (au lieu d’un remboursement l’année de la dépense pour les EPCI). Ce document ne fournit pas de précisions sur les modalités de glissement d’un FCTVA l’année de la dépense à un FCTVA décalé de 2 ans.

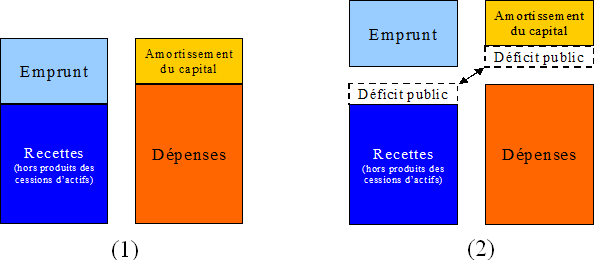

Si cette mesure de « recalage » du calendrier du FCTVA pour les EPCI était adoptée, alors c’est en 2028 que le Fonds de compensation de la TVA (FCTVA, considéré en comptabilité nationale comme une subvention d’investissement et non un remboursement de TVA), sera calculé à partir des dépenses 2026.

Dans l’intermédiaire, que se passera-t-il ? Il devrait bien y avoir bien un versement de FCTVA, mais dont la base de calcul n’est pas encore connue. Cela ne sera probablement pas les montants 2025 figés, compte tenu d’une année 2025 préélectorale où traditionnellement, les investissements sont au plus haut. Et l’année 2026, année électorale, étant plutôt une année d’investissements modérés, donc de FCTVA moins élevé, il paraît difficile à croire que le FCTVA 2026 ne soit pas calculé au plus bas, donc avec les dépenses 2026.

Peut-être ce niveau de FCTVA de 2026 sera-t-il ensuite figé pour les années 2027-2028, lorsque les investissements des collectivités devraient reprendre de plus belle ? Mais dans ce cas, d’une part, quelle économie pour l’Etat en 2026 par rapport à la situation actuelle, et d’autre part, l’Etat rembourserait aux collectivités 3 fois la TVA (2026, 2027 et 2028) que les collectivités auraient acquitté sur leurs dépenses 2026 ? Et quid des communes qui bénéficient d’un FCTVA calculé sur les dépenses d’investissements N-1 ? Cette mesure pourrait-elle être maintenue ?

C’est à croire qu’après l’échec d’une réduction du taux de compensation du FCTVA, s’organise la transformation du FCTVA en une enveloppe figée type DGF …