La suppression de la taxe d’habitation va conduire inexorablement à réduire l’autonomie fiscale des intercommunalités et des départements, qui recevront en compensation une fraction du produit de la taxe sur la valeur ajoutée. Les communes, a contrario, ne seront pas impactées puisqu’elles bénéficieront de l’ex foncier bâti départemental, et donc d’un pouvoir de taux conservé.

Pour autant, l’autonomie fiscale n’est pas un principe constitutionnel, et les interventions du Président et des ministres, le rappellent bien. Au contraire, comme le soulignait le rapport de la mission flash sur l’autonomie financière de septembre 2018(1), la réforme constitutionnelle de 2003 qui a entériné le principe d’autonomie financière « avait clairement exclu, en rejetant les amendements présentés en ce sens, de reconnaître aux collectivités une autonomie fiscale : lorsqu’elles ont la faculté de fixer le taux ou ll’assiette d’un impôt, ce n’est que parce que le législateur a bien voulu la leur déléguer explicitement, mais pas parce qu’elles disposeraient d’une autonomie fiscale, comme l’a par la suite jugé le conseil constitutionnel » (2).

L’autonomie financière repose sur une définition imprécise et assez large des ressources propres des collectivités territoriales :

- Les ressources dont le pouvoir local bénéficie et dont la loi les autorise à fixer le taux et l’assiette. Il s’agit des produits fiscaux, mais aussi des redevances (dont les redevances de service public).

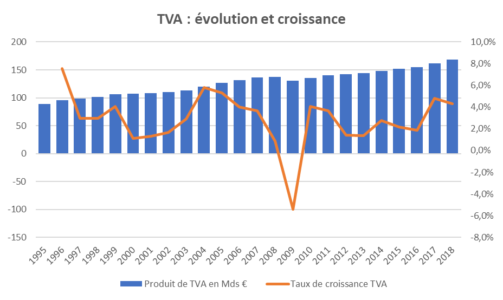

- Le produit des impositions de toute nature dont la loi détermine par collectivité le taux ou une part locale d’assiette : la fraction de TVA en fait partie, tout comme les compensations fiscales.

L’autonomie fiscale n’est pas un principe constitutionnel

La notion d’autonomie financière est donc assez relative de l’autonomie financière (budgétaire) des collectivités territoriales. Quelle est l’autonomie lorsque les collectivités reçoivent un produit dont elles ne décident ni du taux ni de l’assiette ? Elles ne peuvent alors qu’en constater le produit.

Par ailleurs, le ratio d’autonomie financière est assez sensible aux évolutions des autres recettes : ainsi, lorsque la DGF diminue, comme récemment avec la contribution au redressement des finances publiques, le dénominateur diminue et le ratio augmente ! Pour autant, on ne peut considérer que l’autonomie financière des collectivités a bénéficié de la réduction de la DGF…

Le Président Macron à l’AMF, le Ministre Dussopt à l’Adcf ont rappelé leur opposition à l’autonomie fiscale et l’absence de principe constitutionnel. Les communes conservent une autonomie fiscale du fait de leur clause de compétence générale. Pour les autres échelons, c’est la ressource transférée qui doit être suffisamment évolutive pour financer la compétence.

Les intercommunalités à fiscalité professionnelle unique, qui exercent des compétences financées avec des retenues sur attributions de compensation figée apprécieront.

(1) Rapport de septembre 2018 de la Mission flash sur la réforme des institutions, intitulé « Expérimentation et différenciation territoriale : Autonomie financières des collectivités territoriales »

(2) Décision 2009-599 DC du 29/12/2009