A compter de 2021, les communes bénéficieront de la part

départementale de la taxe d’habitation. Ainsi, le taux d’imposition de

référence de foncier bâti communal pour 2021 sera égal à la somme du taux

communal de foncier bâti 2020 et du taux départemental de foncier bâti 2020

(qui ne sont pas figés contrairement au taux de taxe d’habitation).

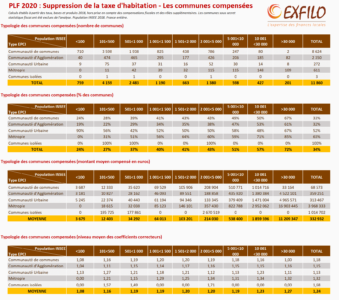

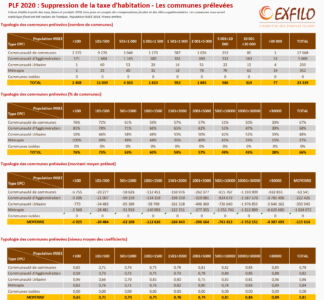

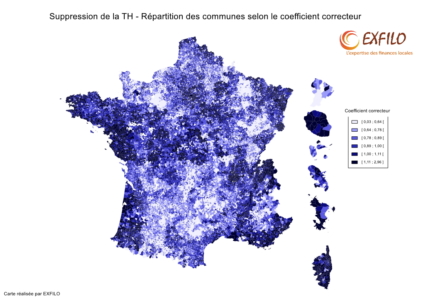

Toutefois, le produit de la part départementale du foncier bâti peut être différent du produit perdu en matière de taxe d’habitation. Le dispositif de compensation de la suppression de la taxe d’habitation pour les communes se distingue de celui de la suppression de la taxe professionnelle : plutôt qu’une dotation figée (prélèvement ou reversement), le Gouvernement propose l’application d’un « coefficient correcteur » (point 4. de l’article 5).

Ce coefficient correcteur s’appliquera sur le produit de taxe foncière sur les propriétés bâties avant prise en compte des évolutions du taux depuis 2020.

Comment fonctionne le coefficient correcteur ?

Schématiquement, si la suppression de la taxe d’habitation et son remplacement par le produit du foncier bâti départemental conduit à une perte de produit fiscal, qui par exemple représenterait 20% du produit de foncier bâti commune et département, alors le coefficient correcteur sera de 1,2. Il s’appliquera sur le foncier bâti avant prise en compte des variations de taux depuis 2020.

Le produit fiscal de foncier bâti versé à la commune sera donc calculé à partir de deux parts :

- une part « compensation », qui vise à affecter à chaque commune au moins ce dont elle disposait avec la suppression de la taxe d’habitation,

- une part « évolution du taux », égale à Bases x Taux, mais sans le coefficient correcteur, pour tenir compte des variations de taux qui seraient décidées les années futures.

A l’inverse, si la suppression de la taxe d’habitation et son remplacement par le foncier bâti départemental conduit à un surplus de recette, supérieur à 10 000€, alors le coefficient sera inférieur à 1 (et correspondra alors à un prélèvement).

Enfin, pas de coefficient si le gain de produit fiscal est au plus égal à 10 000€.

Une compensation évolutive …

La compensation (cas d’un coefficient correcteur supérieur à 1) et le prélèvement (cas d’un coefficient correcteur inférieur à 1) progresseront comme les bases d’imposition.

Ainsi, ce coefficient s’appliquant sur les bases d’imposition de chaque année, la compensation de la suppression de la taxe d’habitation sera évolutive, contrairement à la suppression de la TP qui avait conduit à des compensations figées. Mais l’évolution jouera dans les deux sens : pour reprendre l’exemple précédent d’un coefficient de 1,2, si les bases progressent, la commune bénéficiera d’un supplément de 20% y compris sur la croissance future des bases ; si les bases diminuent, la compensation (les 20% en plus du produit « normal » de foncier bâti) et le produit fiscal diminueront.

… Qui pose questions

L’application d’un coefficient correcteur conduit à « distendre » le lien avec le territoire : le coefficient correcteur s’appliquera aussi aux bases d’imposition futures. Si une commune bénéficie d’un coefficient de 1,2, alors chaque contribuable (entreprise ou particulier) qui s’installera au cours des années futures sur la commune génèrera pour la commune un produit fiscal 20% supérieur à celui que le contribuable aura réellement payé ! Un effet de levier intéressant … payé par l’Etat … pour le moment.

A l’inverse, une commune qui aurait un coefficient inférieur à 1 ne percevra pas la totalité de la fiscalité de foncier bâti des contribuables de son territoire. Y compris pour les nouveaux arrivants.

Ce système, dont le budget de l’Etat constitue la variable d’ajustement, est équilibré, si toutes les augmentations de compensation (coefficients supérieurs à 1) sont compensées par des prélèvements en hausse (coefficients inférieurs à 1). Or les territoires faisant l’objet de prélèvement étant plutôt situés en zone urbaine, donc potentiellement plus évolutifs, le coût à la charge de l’Etat pourrait croître avec le temps. Ce qui nécessairement interroge sur la pérennité d’un tel système.