L’épargne nette est un indicateur financier essentiel à la réalisation de toute projection financière. Comment le calculer et comment l’interpréter ? Une vidéo de Pierre-Olivier HOFER, Directeur associé

Archive pour le mois : octobre, 2018

Les attributions de compensation entre un EPCI à fiscalité professionnelle unique et ses communes membres est codifié à l’article 1609 nonies C du CGI. Les modalités de calcul, qui s’imposent à la CLECT pour la procédure de droit commun, y sont décrites.

Le Conseil Communautaire et les conseils municipaux peuvent aussi décider d’une révision « libre » des attributions de compensation. Cette révision libre, qui s’entendait jadis (!) comme permettant de modifier librement les attributions de compensation, n’est plus aussi souple qu’auparavant. En effet, il faut pour pouvoir l’actionner, des délibérations concordantes du conseil communautaire et des conseils municipaux des communes intéressées, prises en tenant compte du rapport de la commission locale d’évaluation des charges transférées.

Et les difficultés commencent :

- Qu’est-ce qu’une commune intéressée ? Quelle commune n’est pas intéressée aux affaires de son EPCI ? A priori, dans l’esprit du législateur, seules les communes concernées par le transfert sont « intéressées », mais un jugement pourra rapidement établir que toute commune est intéressée aux affaires de son intercommunalité, puisque la modification des attributions de compensation modifie le budget et les équilibres financiers de l’EPCI.

- sur la base du rapport de la CLECT. Il faut comprendre que la volonté du législateur avec cette rédaction a été d’apporter de la souplesse au mode de calcul des charges transférées, en permettant de s’écarter du mode de calcul de droit commun, si tout le monde est d’accord. Mais quid si conseil communautaire et conseils municipaux se sont entendus pour parvenir à une fixation libre dès le départ (par exemple aucune retenue malgré le transfert de compétence). Puisque les délibérations doivent être prises sur la base du rapport de la CLECT, et que le mode d’évaluation des charges par la CLECT est a minima de droit commun, il faut que la CLECT procède tout d’abord à une évaluation de droit commun, et dans une ou plusieurs variantes, propose une évaluation alternative (puisque le conseil communautaire ne peut décider de lui-même d’une évaluation qui n’ait pas été étudiée par la CLECT, c’est en tous cas la position du Ministère et de la DGCL rappelée dans des réponses parlementaires).

- Problématique supplémentaire : le rapport de la CLECT avec l’évaluation de droit commun doit être soumis à l’ensemble des conseils municipaux, et doit être adopté à la majorité qualifiée des conseils municipaux (2/3 des conseils représentant 50% au moins de la population ou l’inverse).

Donc lorsque l’on procède à un transfert de compétence, et que l’on veut aboutir à une fixation libre des attributions de compensation, peut-on faire directement délibérer les communes intéressées sur la base du rapport de la CLECT contenant évaluation de droit commun et variantes ? Ou faut-il passer par tous les conseils municipaux puisque ceux-ci doivent se prononcer sur l’évaluation de droit commun ? (ce que poussent à faire des préfectures et DGFIP, ce qui aboutit à faire prononcer les conseils municipaux sur l’évaluation de droit commun, puis les seuls conseils municipaux intéressés sur l’évaluation dérogatoire!).

Par mesure de prudence, il semble qu’il faille transmettre le rapport de la CLECT à tous les conseils municipaux et les faire délibérer selon la procédure de droit commun.

Si l’on souhaite modifier les attributions de compensation en dehors de tout transfert de compétence, c’est presque plus simple puisqu’il faudra l’accord de tous les conseils municipaux et du conseil communautaire, mais il faudra toujours un rapport de la CLECT.

Bref, comment ne pas s’arracher les cheveux ? La révision « libre » des attributions de compensation est-elle encore libre ?

Comment calculer la capacité de désendettement d’une collectivité ? Quelles analyses peut-on en tirer ? Une présentation de Pierre-Olivier, cabinet EXFILO

La réponse du Ministre de l’Action et des Comptes publics en date du 25/09/2018 à une réponse parlementaire du 12/12/2017 (lien), est l’occasion de rappeler les spécificités du calcul de la capacité d’autofinancement pour la contractualisation des collectivités avec l’Etat sur l’évolution de leurs dépenses.

En effet, parmi les objectifs figure l’amélioration du ratio de la capacité de désendettement. La capacité de désendettement (voir notre autre article) se calcule par le rapport entre l’encours de dette et la capacité d’autofinancement (CAF).

La capacité d’autofinancement s’entend habituellement de la différence entre les recettes réelles de fonctionnement et les dépenses réelles de fonctionnement, hors amortissements, hors produits de cessions (et écriture de sorties d’actifs), et hors travaux en régie.

Or le décret 2018-309 du 27/04/2018 qui détaille le mode de calcul de la capacité d’autofinancement ne conduit pas à déduire du calcul les travaux en régie. Pour mémoire, les travaux en régie sont des dépenses de fonctionnement (fluides, matériels, personnels,…) utilisés par la collectivité pour intervenir sur son propre patrimoine. En passant par un prestataire privé, la collectivité aurait pu les inscrire en investissement. L’écriture des travaux en régie revient à constater une recette (opération d’ordre) au compte 72, qui vient neutraliser les dépenses correspondantes, et constater une dépense en investissement au compte 21 ou 23 correspondant (opération d’ordre). Si les équilibres globaux ne sont pas modifiés par cette écriture, elle permet de ne pas faire peser sur l’équilibre de la section de fonctionnement, les travaux en régie. Et elle conduit donc à sortir les travaux en régie de la capacité d’autofinancement (en la majorant).

Par conséquent, le mode de calcul de la CAF est différent entre le calcul usuel, qui figure dans les rapports d’analyse financière et dans les ratios de comparaison, et celui utilisé pour la contractualisation, dans un sens défavorable aux collectivités.

Définitions issues du décret 2018-309 :

Encours de dette : « solde créditeur constaté dans les comptes d’emprunts et de dettes assimilées, à l’exception des intérêts courus et des primes de remboursement des obligations«

Dépenses réelles de fonctionnement : « total des charges nettes de l’exercice entraînant des mouvements réels au sein de la section de fonctionnement des collectivités ou établissements concernés. Elles correspondent aux opérations budgétaires comptabilisées dans les comptes de classe 6, à l’exception des opérations d’ordre budgétaire, et excluent en totalité les valeurs comptables des immobilisations cédées, les différences (positives) transférées en investissement et les dotations aux amortissements et provisions. «

Les enjeux de la réforme de la dotation d’intercommunalité au projet de loi de finances pour 2019 présenté par le Gouvernement le 24 septembre 2018

L’article 81 vise à ajuster les modalités de répartition de la dotation politique de la ville (DPV) à compter de 2019 :

- pour tenir compte de l’absence partielle d’actualisation de la population prise en compte dans le calcul du ratio entre, d’une part, la population résidant en quartier prioritaire de la politique de la ville et, d’autre part, la population totale (la première ayant été arrêtée au 17 juin 2016 tandis que la seconde est actualisée chaque année). À cet égard, il est proposé de figer à compter de 2019, ce ratio à sa valeur constatée en 2016 (et utilisée pour la répartition de la DPV en 2017). Le décalage actuel présente en effet l’inconvénient de conduire certaines communes à perdre leur éligibilité à la DPV du seul fait d’une progression de leur population totale ;

- pour rendre éligibles à la DPV les communes comprenant un quartier présentant les dysfonctionnements urbains les plus importants et considérés comme étant d’intérêt régional ;

- pour élargir le critère fondé sur l’éligibilité à la dotation de solidarité urbaine et de cohésion sociale (DSU) : actuellement, une commune doit respecter certaines conditions d’éligibilité à la DSU pour bénéficier de la DPV. Il est proposé que le respect de ces conditions soit constaté sur les trois derniers exercices budgétaires et non sur le seul dernier, afin d’éviter les effets de seuil résultant de l’actualisation annuelle du classement au sein de la DSU. Désormais, les communes d’au moins 10 000 habitants qui étaient éligibles au moins une fois à la DSU au cours des 3 derniers exercices parmi les 250 premières sont éligibles à la DPV.

- en cohérence avec les mesures précédentes, afin de déplafonner le nombre de communes éligibles à la DPV (aujourd’hui fixé à 180) : Désormais, « les communes de métropole éligibles sont classées (et non plus « qui figurent parmi les premières d’un classement ») en fonction d’un indice synthétique de ressources et de charges calculé à partir du potentiel financier par habitant, du revenu par habitant et de la proportion de bénéficiaires d’aides au logement dans le nombre total des logements de la commune ».

Cet article a pour objectif de favoriser l’institution par les collectivités locales de la part incitative de la taxe d’enlèvement des ordures ménagères (TEOM), de sécuriser le vote des taux en précisant le périmètre des dépenses couvertes par la taxe, et de permettre d’inclure dans le champ des dépenses financées par la taxe celles liées à la définition et aux évaluations des programmes locaux de prévention des déchets ménagers et assimilés mentionnées à l’article L. 541-15-1 du code de l’environnement.

1. Le champ des dépenses financées par la taxe

Cet article précise la nature des dépenses pouvant être incluses dans le champ de la TEOM. Ainsi, les dépenses du service de collecte et de traitement des déchets comprennent :

- Les dépenses réelles de fonctionnement ;

- Les dépenses d’ordre de fonctionnement au titre des dotations aux amortissements des immobilisations lorsque, pour un investissement, la taxe n’a pas pourvu aux dépenses réelles d’investissement correspondantes, au titre de la même année ou d’une année antérieure ;

- Les dépenses réelles d’investissement lorsque, pour un investissement, la taxe n’a pas pourvu aux dépenses d’ordre de fonctionnement constituées des dotations aux amortissements des immobilisations correspondantes, au titre de la même année ou d’une année antérieure.

Il est autorisé la prise en compte soit des dépenses réelles d’investissement, soit des dotations aux amortissements correspondantes.

Ceci revient donc à considérer que pour un investissement donné, l’on pourra soit intégrer la dépense dans le taux de l’année, hypothèse peu réaliste pour de lourds montants, soit prendre en compte pour les années suivantes la charge d’amortissement générée. Ceci semble aller dans un sens de complexification puisqu’il faudra distinguer dans le plan d’amortissement les biens qui ont déjà été pris en compte pour le calcul du taux d’une année donnée, et ne pas prendre en compte ces charges d’amortissement.

2. Autorisation que le produit de la TEOM pourra excéder le produit de l’année précédente dans une limite de 10 %

Cet article prévoit que pour la première année de l’institution de la part incitative, le produit total de la TEOM puisse excéder le produit total de cette taxe au titre de l’année précédente, dans la limite de 10 %. Cette mesure vise à prendre en compte le surcoût occasionné par la mise en place de la part incitative.

3. Diminution des frais de dégrèvement et de non-valeurs à la charge des contribuables

Conformément aux mesures prévues par la feuille de route pour une économie 100 % circulaire (FREC), l’article du PLF prévoit de réduire les coûts de fonctionnement de la TEOM des collectivités en diminuant de 8 % à 3 % les frais de gestion, de recouvrement, de dégrèvement et de non-valeurs (après « frais de gestion ») perçus par l’Etat pendant les 3 premières années de déploiement de la tarification incitative. Cette mesure vise à permettre aux collectivités locales qui souhaiterait augmenter le produit de la TEOM d’absorber le surcoût engendré par la mise en œuvre de la part incitative, sans pénaliser le contribuable.

4. Illégalité de la délibération fixant le taux de la taxe

Selon l’exposé des motifs, l’article prévoit de mettre à la charge des collectivités et EPCI, les dégrèvements faisant suite à la constatation par une décision de justice de l’illégalité de la délibération fixant le taux de la taxe.

La réforme de la dotation d’intercommunalité inscrite dans le projet de loi de finances pour 2019 introduit plusieurs modifications sensibles. L’analyse des dispositions et des simulations que nous avons produites (cf article précédent) peut être menée en répondant à 5 questions :

-

Q1 : L’introduction du critère Revenu par habitant amplifie-t-elle la péréquation ?

La réponse est clairement non. L’impact de l’intégration du critère Revenu par habitant sur les montants moyens et globaux par catégorie est très faible. Ainsi, que l’on supprime ou pondère ce critère à 25% (et 75% pour le potentiel fiscal), les résultats sont sensiblement équivalent à la répartition issue du PLF2019. Tout au plus constate-t-on une légère progression des communautés d’agglomération et une légère diminution des communautés de communes à fiscalité professionnelle unique. Bref, un impact péréquateur qui n’est pas démontré. Ce critère est habituellement pondéré avec un coefficient inférieur à celui du potentiel fiscal (comme pour la dotation de solidarité urbaine des communes), il nous semble probable que des amendements viendront modifier le poids actuel.

-

Q2 : Les CC à FPU sont-elles fortement impactées par la suppression de la bonification ?

Tout d’abord, la suppression de la bonification de la DGF des CC FPU ne conduit pas à une perte de dotation, puisque les mécanismes de garantie en place assurent à tout EPCI une dotation d’intercommunalité au moins égale à 95% de celle de 2018 (bonification comprise). Ainsi, au pire la bonification passe-t-elle dans la garantie, avec une réduction. En outre, comme la mise en place d’une enveloppe unique conduit à une forte augmentation des dotations des communautés de communes, aucune diminution n’est même constaté pour la très grande majorité des CC FPU.

-

Q3 : Quel est l’impact d’une dotation unique pour toutes les catégories d’EPCI ?

Les communautés de communes à fiscalité additionnelle ont eu en moyenne en 2018 une dotation d’intercommunalité de 8€/hab. La dotation d’intercommunalité 2019 représente 21€/hab. Du fait du mécanisme d’écrêtement, qui empêche les dotations de progresser de plus de 10%/an, les hausses seront étalées dans le temps.

Schématiquement, les communautés de communes auront une dotation en forte progression (en terme de pourcentage), et ceci pendant de nombreuses années, jusqu’à avoir épuisé l’écrêtement. Dans nos simulations, les dotations des CCFA et CCFPU continuent à progresser très fortement au-delà de 2023.

A l’inverse, pour les communautés d’agglomération, mais surtout pour les communautés urbaines et les métropoles, elles perdent toutes perspectives d’évolution de leur dotation d’intercommunalité à court/moyen terme, hormis l’effet augmentation de la population.

-

Q4 : Pourquoi un complément de 5€ par habitant est-il mis en place ?

Concrètement, quels sont les EPCI qui ont une dotation d’intercommunalité inférieure à 5€/habitant. Ils peuvent être de deux ordres : 1/les EPCI qui sont tellement bien dotées qu’elles ont un potentiel fiscal proche ou supérieur au double de la moyenne, et donc ne bénéficiaient pas en 2018 de la dotation de péréquation. Ce cas est peu fréquent (ne pas être éligibile à la dotation de péréquation et avoir moins de 5€/hab de dotation). 2/ La minoration de la DGF (ou la contribution au redressement des finances publiques dans son appelation officielle) est importante et ponctionne une grande partie de la DGF, si tant est qu’il reste après minoration moins de 5€ par habitant. C’est la très grande majorité des cas rencontrés, et il s’agit très majoritairement de communautés de communes (à fiscalité additionnelle ou à fiscalité professionnelle unique).

Bref, l’aspect péréquateur de la chose ne saute pas aux yeux.

Par contre, d’un point de vue technique, il y a un vrai intérêt : sans cela, ces EPCI auraient une dotation d’intercommunalité nulle ou très faible. Or la croissance d’une année sur l’autre étant plafonnée à +10%, une augmentation de 10% d’une dotation nulle fait toujours une dotation nulle. Et une augmentation de 10% d’une dotation à 1€/hab, fait une poire pour la soif. Bref, sans cela, ce sont des EPCI qui n’auraient jamais pu avoir de dotation d’intercommunalité.

-

Q5 : Quel impact de la mutualisation de la minoration de la DGF ?

C’est un des impact les plus importants et les moins discutés à notre sens. En effet, la dotation d’intercommunalité 2019 repart du niveau 2018 après minoration. On passe donc d’un mécanisme avec une minoration individualisée (calculée selon des critères locaux) à une minoration mutualisée : la minoration représente 55% de la dotation d’intercommunalité en moyenne, et tous les EPCI seront impactés de la même manière à terme (car à court terme les mécanismes de garantie et d’écrêtement l’empêche). Ains, cela représente un avantage pour les intercommunalités qui subissaient une minoration représentant plus de 55% de leur dotation d’intercommunalité, et à l’inverse, les EPCI qui avaient une minoration (ou CRFP) inférieure à 55% sont pénalisées.

Or si l’on avait une minoration qui représentait plus que la moyenne, c’est généralement du fait de recettes plus importantes ou d’une dotation d’intercommunalité plus faible. Un retour en arrière en terme de péréquation ?

L’article 79 du projet de loi de finances pour 2019 lance le chantier de la réforme de la dotation d’intercommunalité, applicable au 1er janvier 2019. Plusieurs changements d’importance interviennent :

- Fin de la bonification de la DGF des communautés de communes à fiscalité professionnelle unique, qui obligeait celles-ci à prendre un nombre de compétences toujours plus important afin de maintenir l’éligibilité à cette dotation,

- Une valeur de point unique quelle que soit la catégorie de l’EPCI : cela veut dire que les EPCI seront comparés entre eux, non pas directement mais au travers de l’écart à la moyenne de leur catégorie. En effet, le critère du potentiel fiscal, est encore apprécié au regard de la moyenne de la catégorie de l’EPCI,

- L’introduction dans la dotation de péréquation du critère du revenu par habitant,

- Incorporation de la minoration de la DGF (contribution au redressement des finances publiques) au sein de la dotation d’intercommunalité : le nouveau montant réparti de la dotation d’intercommunalité se base sur le montant 2018 après minoration. Ceci implique que les EPCI qui avaient une minoration qui représentait plus de 55% de leur dotation d’intercommunalité (avant minoration, moyenne nationale) sont favorisés puisqu’avec la réforme tout le monde sera impacté égalitairement. Ce sont principalement les communautés de communes à fiscalité additionnelle et les communautés de communes à fiscalité professionnelle unique (sans bonification) qui seront les grandes bénéficiaires de cette mesure : en effet, la minoration représente en moyenne respectivement 78% et 62% de leur dotation d’intercommunalité 2018 !

- Un « complément » de dotation afin de permettre à tout EPCI d’avoir un minimum de 5€ par habitant. Si un EPCI a une dotation inférieure à 5€ par habitant, c’est soit qu’il est particulièrement bien doté en bases fiscales, soit qu’il a une minoration importante. Et ce sont là aussi les communautés de communes à fiscalité additionnelle et les communautés de communes à fiscalité professionnelle unique sans bonification qui en sont les grandes bénéficiaires. A noter malgré tout que le prélèvement sur les douzièmes mensuels est maintenu.

- Le CIF est plafonné à 0,6 pour le calcul de la DGF, et il est majoré de 20% pour les métropoles : ce plafonnement peut s’entendre dans la mesure où l’importance du CIF ne reflète pas que l’intégration fiscale à proprement parler. En effet, les territoires à fortes bases/fiscalité professionnels et faibles bases/fiscalité ménages, sont naturellement favorisés en FPU puisque la part de fiscalité professionnelle est supérieure à celle des ménages. L’effet de levier d’un transfert de compétences sur le CIF est alors plus important que dans le cas faibles fiscalité professionnel/forte fiscalité ménages.

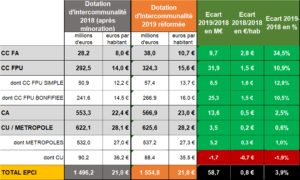

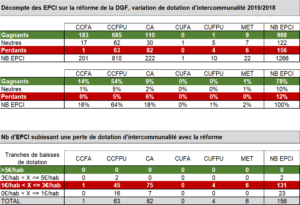

Quelles conséquences ? Nous avons simulé l’impact de la réforme de la dotation d’intercommunalité, avec les critères de répartition 2018, pour les 1266 EPCI existants au 1er janvier 2018. Il en ressort que :

- Puisque l’on unifie la dotation par habitant, les communautés de communes à fiscalité additionnelle sont les grandes gagnantes de cette réforme : leur dotation moyenne passerait ainsi de 8€/hab en 2018 à 10,7€/hab en 2019 (soit +34% dès 2019 en moyenne),

- Les communautés de communes FPU auraient une dotation en progression, à un rythme nettement moins sensible que les CCFA : elles passeraient en moyenne de 14€/hab en 2018 à 15,6€/hab en 2019,

- La dotation d’intercommunalité des communautés d’agglomération progresserait modestement : de 22,4€/hab en 2018, elle passerait à 23,0€/hab en 2019,

- La catégorie des métropoles et communautés urbaines auraient une stabilité dans leur ensemble (28,1€/hab en 2018 à 28,2€/hab en 2019) entre 2018 et 2019, avec toutefois une diminution pour les communautés urbaines : elles perdraient 0,7€/hab de dotation en 2019. Il faut noter que sur les communautés urbaines, ce sont surtout les CU Grand Paris Seine Oise, et Grand Poitiers qui seraient perdantes, avec une dotation à l’habitant qui diminuerait de -5%/an sur la période 2019/2023, et les CU Grand Reims et Caen la Mer auraient une diminution les premières années, de -6€/hab en 2019 tout de même. En effet, ces 4 communautés urbaines ont un coefficient d’intégration fiscale inférieur à 0,4, niveau minimal pour bénéficier de la garantie CIF. Les 7 autres CU ont un CIF supérieur à 0,4 et bénéficient donc d’une dotation stable en euros par habitant,

- La progression de la dotation d’intercommunalité 2019 serait « boostée » par l’attribution ponctuelle d’un complément de 5€ par habitant pour les EPCI à faible dotation d’intercommunalité (après minoration).

Au total 156 EPCI auraient une dotation d’intercommunalité plus faible en 2019 qu’en 2018 :

- Une communauté de communes à fiscalité additionnelle serait perdante, la CC Aure-Louron,

- 156 EPCI seraient « perdants » en 2019 (et les années suivantes, ce chiffre augmentant légèrement), il s’agit principalement de communautés d’agglomération et de communautés de Communes à FPU. Leur décompte en fonction de l’importance de la réduction de leur dotation en euros par habitant est présenté ci-dessous :

En direct du blog

Projet de loi de finances 2026 : premiers éléments pour les collectivités17 juillet 2025 - 12 h 42 min

Projet de loi de finances 2026 : premiers éléments pour les collectivités17 juillet 2025 - 12 h 42 min Qualification du service public des piscines et incidences sur la TVA27 juin 2025 - 9 h 30 min

Qualification du service public des piscines et incidences sur la TVA27 juin 2025 - 9 h 30 min Valoriser le bilan de votre mandat23 juin 2025 - 8 h 29 min

Valoriser le bilan de votre mandat23 juin 2025 - 8 h 29 min

@EXFILO

Informations

Exfilo Paris

19 Avenue d'Italie, 75013 Paris

01.83.62.86.35

Exfilo Toulouse

45 chemin de Nicol

31200 Toulouse

05.34.30.70.45