Comme le prévoit le législateur à l’article L.5212-33 du CGCT, la dissolution d’un syndicat est prononcée de plein droit dans les situations suivantes :

- Lorsque la durée pour laquelle le syndicat avait été institué a expiré ;

- Lorsque la mission qui lui avait été confiée a été accomplie ;

- Lorsque toutes les compétences qu’il avait vocation à exercer ont été transférées à un EPCI ou un autre syndicat ;

- Lorsque le syndicat ne compte plus qu’un seul membre, ce qui lui fait perdre son caractère intercommunal ;

- Lorsque tous les organes délibérants des membres du syndicat délibèrent en faveur de la dissolution du syndicat ;

Hormis la dernière situation, la dissolution du syndicat ne donne pas lieu à délibération des membres du syndicat. Elle est prononcée de plein droit par arrêté du Préfet dans lequel il constate la fin de la durée de vie du syndicat, la fin de l’objet pour lequel il avait été institué ou le transfert de l’intégralité des compétences exercées par le syndicat à un EPCI ou un autre syndicat.

Quelle que soit la procédure de dissolution mise en oeuvre, elle nécessite l’obtention d’un accord entre les élus membres du syndicat sur :

- la détermination précise des conditions de liquidation du syndicat ;

- le vote du compte administratif de clôture par le comité syndical concerné au plus tard le 30 juin de l’exercice suivant la dissolution.

La dissolution des syndicats de communes et des syndicats mixtes entraîne la conclusion d’une convention de liquidation donnant lieu à répartition des résultats comptables, des restes à réaliser, de l’actif et du passif (immobilisations, biens, subventions d’équipement, trésorerie, etc), de la dette et du personnel. En effet, mise à part la règle de retour des bien mis à disposition et des dettes afférentes aux membres, la loi ne fixe aucune règle de répartition de l’actif et du passif propres au syndicat.

Il convient alors de préparer au préalable la dissolution en procédant à un inventaire de l’actif (biens, équipements, actifs financiers) et du passif (dette affectée) à partir de l’état de l’actif du compte de gestion tenu par l’ordonnateur. Cet état de l’actif permettra ainsi de territorialiser les biens dont le syndicat est propriétaire ainsi que les emprunts afférents et de déterminer la valeur nette comptable de chaque bien, équipement, ou matériel à partager. En effet, un immeuble (qui ne peut pas être scindé) est en principe repris par la commune d’implantation. A défaut, il peut être cédé avec une répartition du prix de cession entre les membres. Pour les biens qui ne peuvent pas être territorialisés (réseaux d’eau et assainissement par exemple), ils sont en général répartis selon une clé de répartition déterminée par les élus.

La jurisprudence a posé le principe que la répartition de l’actif et du passif doit être effectuée de manière équitable entre les membres (CAA Nancy, 2 juin 2008, commune de Wittelsheim, N° 07NC00596). Le juge administratif a d’ailleurs validé la répartition du produit de la liquidation en fonction des participations des adhérents à un syndicat mixte dans les cinq années précédentes (CE, 3 mai 1993, Ville d Bastia, n°101436).

Ainsi les critères de répartition qui pourraient être pris en compte sont :

- la territorialisation des équipements ;

- la situation financière des communes et du syndicat (mesurer que la répartition n’a pas d’impact sur l’équilibre budgétaire des communes membres) ;

- la contribution des communes membres au financement du syndicat ;

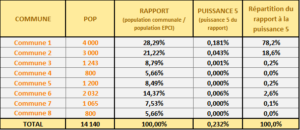

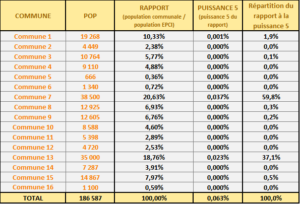

- le poids démographique de chaque membre ;

- le besoin et l’usage des biens de chaque membre ;

- etc …