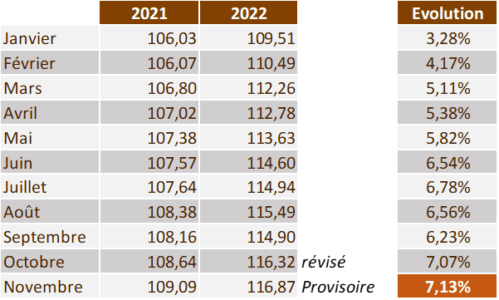

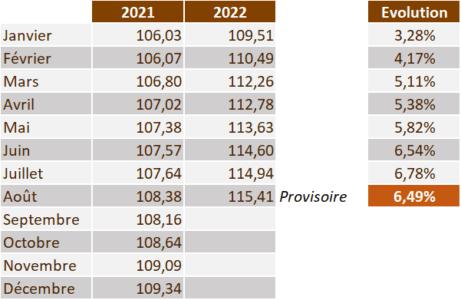

Alors que les collectivités sont absorbées, en cette fin d’année, par les opérations de clôture budgétaire et de préparation du prochain budget (pour celles qui se laissent le temps de le voter jusqu’au 15 avril), l’Insee a publié le 15-12 la variation de l’indice des prix à la consommation harmonisé (IPCH) du mois de novembre 2022 (+7,1% sur un an, utilisé pour la revalorisation forfaitaire des valeurs locatives).

Le niveau d’inflation, qui devrait tourner autour de 6% en 2022, pourrait avoisiner les 5% en 2023 selon les projections macroéconomiques de la Banque de France du mois de septembre 2022 (+4,7% dans le scénario de référence de septembre, mais dont le scénario tablait sur une baisse des coûts de l’énergie fin 2022).

Dans ce contexte, les collectivités, qui ont déjà subi une hausse de leurs dépenses en 2022 (énergie, fournitures, matériels mais aussi les investissements), vont devoir anticiper une nouvelle augmentation dans leur budget en 2023, notamment sur les charges à caractère général et les comptes de classe 2 (immobilisations).

De plus, pour les collectivités qui ont, dans leur encours de dette, des prêts à taux variables, généralement indexés sur les indices du Livret A ou de l’Euribor 3 mois, il est également à prévoir une hausse des charges d’intérêts en 2023.

En effet, le taux du Livret A, calculé à partir de la moyenne semestrielle de l’inflation hors tabac et de la moyenne semestrielle du taux Ester (taux d’intérêt interbancaire pour la zone euro avec une échéance de 1 jour), devrait progresser au 1er février 2023 et atteindre entre 3% et 3,2% selon les projections. Rappelons qu’au 31/01/2022, le taux du Livret A était encore à 0,5% (taux plancher).

L’Euribor 3 mois (taux moyen auquel se prêtent les banques à échéance de 3 mois), encore négatif à la mi-juillet 2022, ne cesse de progresser et dépasse aujourd’hui les 2%. En effet, ce taux est corrélé au taux de refinancement de la BCE (taux que les banques doivent payer lorsqu’elles empruntent de l’argent à la BCE), qui est fixé, depuis le 27 octobre 2022, à 2%. Le Conseil des Gouverneurs, vient de décidé de relever pour une quatrième fois cette année les taux directeurs de 50 points de base, portant le taux de refinancement à 2,50%. L’Euribor 3 mois devrait donc logiquement continuer à progresser. (en attente de la décision)

Pour les taux variables indexés sur l’Euribor 6 mois ou sur le livret d’épargne populaire (LEP), le constat est le même avec le premier qui avoisine les 2,50% aujourd’hui (négatif jusqu’en juin 2022) et le second qui pourrait atteindre 6% en 2023 (au 31/01/2022, le taux du LEP était de 1%).