Archive pour l’année : 2020

Comme chaque année, les consultants EXFILO mettent en libre disposition leur note d’analyse du projet de loi de finances pour 2021.

Retrouvez les dispositions commentées :

- Diminution de moitié des valeurs locatives foncières des établissements industriels et sa compensation

- Nationalisation de la taxe sur l’électricité

- Application progressive de l’automatisation du FCTVA

- Ajustement des potentiels fiscaux et financiers pour 2022 suite à la suppression de la taxe d’habitation

- La présentation du budget de l’Etat en une section de fonctionnement et d’investissement

L’automatisation du Fonds de compensation de la taxe sur la valeur ajoutée (FCTVA) conduit à utiliser la nomenclature comptable comme base d’éligibilité, et non plus la nature des dépenses.

Toutefois, cette automatisation présente un coût de mise en œuvre estimé à 235 millions d’euros selon les années du cycle électoral, avec un surcoût moyen de 113M€ par an.

Aussi, l’application de l’automatisation sera progressive : En 2021, seront concernées les collectivités et EPCI qui reçoivent le FCTVA l’année de la réalisation de la dépenses (EPCI à fiscalité propre, communes nouvelles,…). Un bilan sera tiré suite à cette première étape afin de procéder à des ajustements et d’ « identifier les éventuels surcoûts ».

L’exposé des motifs précise ainsi : « Ce surcoût donnera lieu, à l’édiction d’une mesure de correction, par exemple sur l’assiette du FCTVA. […]. Ainsi, avant la généralisation à l’ensemble des régimes, la neutralité budgétaire de la réforme sera assurée. ».

Il semble donc que le coût de l’automatisation du FCTVA sera payé par les collectivité par la réduction des attributions du FCTVA. Il est ainsi à ce titre intéressant de noter le changement de définition du FCTVA engagé par l’article 57 :

Article L.1615-1 CGCT :

Rédaction avant l’article 57 PLF 2021 : « Les ressources du Fonds de compensation pour la taxe sur la valeur ajoutée des collectivités territoriales comprennent les dotations ouvertes chaque année par la loi et destinées à permettre progressivement le remboursement intégral de la taxe sur la valeur ajoutée acquittée par les collectivités territoriales et leurs groupements sur leurs dépenses réelles d’investissement …»

Rédaction issue de l’article 57 PLF 2021 : « Les attributions ouvertes chaque année par la loi à partir des ressources du Fonds de compensation pour la taxe sur la valeur ajoutée des collectivités territoriales visent à compenser la taxe sur la valeur ajoutée acquittée par les collectivités territoriales et leurs groupements sur leurs dépenses réelles d’investissement …»

Cette nouvelle rédaction, qui « troque » l’ancien objectif de compensation intégrale, pour une simple compensation, n’est pas anodine.

Enfin, les fonds de concours versés par des collectivités territoriales et EPCI à une autre collectivité ou EPCI pour des dépenses d’investissement sur leur domaine public routier, ne seront plus éligibles au FCTVA à compter des nouvelles dépenses de l’exercice 2021.

Dans le cadre des annonces du Gouvernement, l’article 4 du projet de loi de finances pour 2021 met en œuvre la réduction de moitié de la valeur locatives des établissements industriels.

Pour mémoire, la méthode d’évaluation de la valeur locative cadastrale dépend du type de local de référence : local d’habitation ou local commercial : comparaison à un local de référence ; locaux appartenant à un établissement industriel : méthode comptable ; immobilier atypique : barème national (pour les autoroutes, installation de production et distribution de gaz, électricité, eau potable, SNCF, radiotélévision, …).

Les établissements industriels correspondent au sens des dispositions de l’article 1499 du code général des impôts, précisé par les jurisprudences successives :

- Aux usines et ateliers où s’effectuent à l’aide d’un outillage important la transformation des matières premières, la fabrication ou la répartition des objets (fonderie, chaudronnerie, tôlerie, travail du bois,…)

- Aux établissements où le rôle de l’outillage et de la force motrice est prépondérant (carrières, marchand de gros utilisant notamment des engins de lavage de grande puissance tels que grues, ponts roulants, installations de stockage de grande capacité,…), selon la doctrine administrative (6C 251- à 7).

Ces établissements industriels peuvent relever :

- du régime micro BIC (les petites entreprises dont le chiffre d’affaires ne dépasse pas 176 200€ pour les ventes ou 72 500€ pour la prestation de service) : la valeur locative cadastrale de leurs locaux est évaluée selon la méthode par comparaison (comme pour les locaux commerciaux et locaux d’habitation) ;

- d’une imposition au réel (tous les autres) : la méthode comptable : la valeur locative cadastrale est fixée par l’application au prix de revient inscrit au bilan, d’un taux d’intérêt.

Pour la méthode comptable, le prix de revient (d’acquisition ou de construction) est :

- Pour les sols et terrains : pondéré par un taux d’intérêt de 8% (pour les biens acquis après le 01/01/1959,

- Pour les constructions : Pondéré d’un taux d’intérêt de 12% lui-même abattu de 1/3 pour les biens acquis après le 01/01/1976 (1/4 avant cette date). Le taux d’intérêt est donc de 8% (9% pour les biens acquis avant 1976).

L’article 4 du PLF 2021 vient modifier ces taux d’intérêt qui s’appliquent à la valeur d’acquisition pour former la valeur locative cadastrale : pour les terrains, le nouveau taux passera à 4%, et pour les constructions, le nouveaux taux passera à 6% (avant abattement d’1/3 ou d’1/4).

Ainsi, les valeurs locatives cadastrales des établissements industriels seront réduites de moitié (le taux d’intérêt étant lui-même divisé par deux).

Afin de compenser la perte de ressources pour les collectivités locales (point III de l’article 4 du PLF 2021), l’Etat versera une compensation de perte de recettes de taxe foncière sur les propriétés bâties et de perte de recette de cotisation foncière des entreprises, équivalent à la perte de bases d’imposition sur ces établissements industriels multipliés par le taux d’imposition de taxe foncière sur les propriétés bâties ou de cotisation foncière des entreprises, de l’année 2020.

Ainsi,

- Les bases d’imposition des établissements industriels pour la taxe foncières sur les propriétés bâties et la cotisation foncières des entreprises seront réduites de moitié, conduisant à une diminution de moitié de la cotisation des établissements industriels ;

- L’Etat versera une compensation égale chaque année à la perte de bases résultat chaque année de la réduction de moitié des taux d’intérêt pour le calcul de la valeur locative cadastrale, au taux d’imposition 2020 : la compensation sera donc évolutive, elle progressera (ou diminuera) comme les bases d’imposition des établissements industriels ;

- Le taux de compensation de TFPB ou de CFE sera celui de 2020. Pour les communes, le taux de TFPB de 2020 sera majoré du taux départemental de foncier bâti de l’année 2020 ;

- Le coefficient correcteur de taxe foncière sur les propriétés bâties devrait bien être pris en compte, puisque les services fiscaux devront recalculer la perte de recettes, donc les recettes qui auraient été perçues, avec le coefficient correcteur, mais sans la réduction de moitié des valeurs locatives des établissements industriels

- Les collectivités locales et EPCI perdent par contre leur pouvoir de taux sur la moitié réduite des bases des établissements industriels, c’est-à-dire la compensation.

Par ailleurs, l’Etat compense la moitié de la cotisation des taxes additionnelles (TSE, GEMAPI) des établissements industriels, et modifie les modes de calculs afin de neutraliser tout effet de report de cotisations sur les autres redevables (de même pour la répartition locale de la CVAE nationale en fonction des valeurs locatives des établissements).

L’article 58 du projet de loi de finances pour 2021 acte et organise, la neutralisation des effets de la suppression de la taxe d’habitation et de la réduction de moitié des valeurs locatives des établissements industriels sur les critères de répartition des dotations de péréquation (potentiel fiscal, potentiel financier, effort fiscal, potentiel fiscal agrégé, effort fiscal agrégé).

Si l’on devait en une seule phrase résumer ces dispositions, nous pourrions citer celle-ci de l’article 58 PLF 2021 : « Les indicateurs financiers [potentiels fiscaux, financiers, effort fiscal, potentiel financier agrégé, effort fiscal agrégé] de chaque commune ou ensemble intercommunal sont, chacun, majoré ou minoré d’une fraction de correction visant à égaliser les variations de ces indicateurs liés : … ».

Les conditions précises de calcul seront déterminées par décret en tenant compte de la différence de produits pris en compte pour le calcul des critères en 2021 et 2022 (recettes 2020 et 2021). Schématiquement, il s’agira de recalculer les critères 2021 sur la base des dispositions de 2022, de constater un écart, et d’intégrer cet écart dans le calcul des critères 2022 pour neutraliser l’impact de la suppression de la TH et de la réduction de moitié des bases des établissements industriels.

A noter que la loi prévoit d’ores et déjà, la suppression progressive de ces ajustements : « En 2023, les indicateurs financiers […] seront chacun majorés ou minorés du produit des fractions de correction […] calculées en 2022 par un coefficient de 90%. En 2024, ce coefficient est égal à 80%, puis il diminue de 20 points par an au cours des quatre exercices suivants. ».

Bref, il ne s’agit pas de la refonte attendue des indicateurs, simplement d’un lissage dans le temps des effets. Une réforme a minima en l’état, et qui laisse entièrement ouverte la question des impacts de la suppression TH et de la réduction de moitié des bases des établissements industriels, sur les critères de répartition des collectivités et donc leurs dotations.

Ces modifications sur les indicateurs financiers n’entreront en vigueur qu’en 2022, ce qui laisse encore l’année 2021 pour procéder à des ajustements ou discussions avec l’Etat.

De plus en plus de Collectivités gestionnaires des services publics de collecte et de traitement des déchets (ordures ménagères et assimilés, déchets recyclables) s’orientent vers la mise en place d’une Redevance Spéciale, telle que définie à l’article L2333-78 du Code Général des Collectivités. Il s’agit pour les usagers qui ne sont pas des ménages, d’instaurer une rémunération du service public destinée à couvrir les charges de collecte et de traitement supportées par la Collectivité.

Bien qu’elle ne soit plus obligatoire dans les collectivités qui ont instauré la T.E.O.M., les Collectivités y voient un moyen de rétablir un lien entre le coût du service public et sa prise en charge par l’usager, et donc de rétablir une forme d’équité entre les redevables, ménages et non-ménages.

Le Cabinet Conseil EXFILO accompagne les territoires sur le volet budgétaire et financier de la démarche.

Le choix de l’articulation entre les modes de financement (T.E.O.M. et R.S.) est le plus souvent abordé dès le lancement de l’étude préalable.

Trois options se présentent en effet à la Collectivité, chacune offrant des avantages et des inconvénients.

- Déduction du montant de la T.E.O.M. de la Redevance Spéciale facturée

- Exonération de la T.E.O.M. pour les redevables à la Redevance Spéciale

- Juxtaposition de la T.E.O.M. et de la redevance spéciale

Les deux premières options présentent l’avantage d’une plus forte corrélation entre coût du service rendu et coût facturé au redevable. Elles neutralisent une Taxe d’Enlèvement dont l’assiette repose sur les seules valeurs locatives (foncier bâti), soit principalement le nombre de mètres carrés de locaux occupés.

L’option de la déduction de la T.E.O.M., la plus équitable, se heurte néanmoins à un obstacle technique de taille : le nécessaire rapprochement entre le fichier des redevables et le fichier fiscal des contribuables, propriétaires des locaux, puis leur mise à jour annuelle. Il s’agira notamment de déterminer le montant de T.E.O.M. refacturé par les propriétaires de locaux à d’éventuels redevables locataires, parfois d’une partie seulement du bâtiment. A titre d’illustration, comment connaître le montant de la T.E.O.M. payée par un restaurant qui occupe le seul rez-de-chaussée d’un immeuble de centre-ville ? D’autant plus si le restaurateur loue ces locaux…

L’option de l’exonération (article 1521 du Code des Impôts, point 2bis) implique la prise d’une Délibération annuelle de la Collectivité, ciblant les redevables exonérés. Pour connaître l’impact budgétaire de cette décision, le travail de rapprochement entre les fichiers des redevables et des contribuables devra être mené, dans les conditions définies ci-dessus pour l’option de déduction.

La troisième option présente l’avantage de décorréler la Taxe d’Enlèvement des Ordures Ménagères et la Redevance Spéciale. Quel que soit son montant, la T.E.O.M. reste due. Il est alors considéré qu’elle correspond à la couverture des charges d’un service « de base ». Le montant de la Redevance Spéciale est perçu en sus. Il correspond au service complémentaire mis en œuvre pour les redevables plus gros producteurs de déchets. Cette option implique dès lors la fixation d’un seuil (en volume ou en nombre de levées) à compter du duquel les entreprises et services publics se verront appliquer la redevance spéciale.

En fonction du seuil choisi, le nombre de redevables assujettis pourra fortement varier, en excluant par exemple l’ensemble des petits commerces et restaurants de centre-ville, pour se concentrer sur les producteurs de déchets les plus importants : industries, grandes surfaces, mais aussi services publics locaux (hôpitaux, EHPAD,…). En revanche, si le maintien de la T.E.O.M. sécurise globalement le financement du service, l’effet de seuil peut limiter l’impact budgétaire de l’instauration de la Redevance Spéciale, et donc la recherche d’équité entre les producteurs « ménages » et « non-ménages ».

Le Plan « France Relance » a été présenté par le Premier Ministre le jeudi 3 septembre 2020. Il traduit une volonté d’intervenir rapidement et fortement pour soutenir l’activité économique et l’emploi, tout en se plaçant dans la perspective de la transition écologique.

Le Plan cible à la fois des thématiques et des acteurs à mobiliser, au titre desquels figurent les Collectivités locales. Ainsi, la Dotation de Soutien à l’Investissement Local (D.S.I.L.) est bonifiée d’un milliard d’euros supplémentaires, dès 2020. Cette bonification s’ajoute aux deux milliards de dotation initiale.

Pour la mise en œuvre opérationnelle de cette mesure, une circulaire de Madame la Ministre J. GOURAULT aux Préfets de Départements et de Régions, parue au cœur de l’été (le 30 juillet) et non publiée au Journal Officiel apporte quelques précisions quant aux thématiques et aux projets éligibles.

Sans surprise, la programmation s’inscrira en phase avec les dispositifs de contractualisation entre l’Etat et les Collectivités (Contrats de Plan Etat-Région, Contrats de ruralité, Contrats de Ville… et dispositifs thématiques de type Action Cœur de Ville, Territoires d’Industrie,…).

Toutefois, la Circulaire prévoit qu’à défaut de support contractuel préexistant, « le contrat peut prendre la forme d’une simple Convention signée entre les parties ». Le texte précise également « qu’afin de soutenir un effort d’investissement rapide, aucune limitation en montant n’est fixée. Sont donc éligibles les travaux de faible montant comme les investissements de montants plus importants ».

Les thématiques des projets éligibles sont réparties en trois catégories.

- D’une part, les projets qui soutiennent la transition écologique. On retrouve ici la rénovation énergétique des bâtiments et le développement de nouvelles solutions de transport, mais aussi la réhabilitation des friches industrielles et les réaménagements d’espaces publics pour lutter contre les îlots de chaleur.

- D’autre part, les projets ayant trait à la résilience sanitaire, pour renforcer la capacité des territoires à faire face aux crises sanitaires. Sont cités les Maisons Pluridisciplinaires de Santé, mais également les travaux sur les réseaux d’assainissement.

- Enfin, la troisième catégorie de projets ayant vocation à être soutenus par la D.S.I.L., pour favoriser l’attractivité des territoires ruraux (et soutenir le secteur du bâtiment et des travaux publics), concerne la préservation du patrimoine public historique et culturel, classé et non classé.

La diversité des thématiques s’inscrit en synergie avec la volonté du Ministère d’engager rapidement les crédits disponibles, pour un réel effet de levier des dispositions du Plan France Relance sur la reprise économique.

La Circulaire prévoit que les crédits devront être engagés si possible en 2020 et au plus tard le 31 décembre 2021, tout en sollicitant un point d’étape auprès des Préfets de Département et de Région… dès le 15 octobre 2020.

Nul doute que la pression sera forte sur les services déconcentrés de l’Etat dans les semaines et mois à venir pour un engagement des crédits disponibles. Aux Collectivités de s’organiser, sans attendre, pour remonter les projets qui pourraient être éligibles.

Une circulaire est parue fin août pour détailler les adaptations budgétaire et comptables des dépenses liées à la crise du COVID. Deux mesures sont présentées : étalement des charges sur plusieurs exercices, et assouplissement des conditions de reprises des excédents d’investissement.

Etalement des charges sur plusieurs exercices

L’objectif est de lisser sur plusieurs exercices les dépenses de fonctionnement exceptionnelles et liées à la crise sanitaire. L’étalement des charges COVID est optionnel et concerne les dépenses :

- Directement liées à la crise sanitaire, depuis le début de la période de confinement (et aussi postérieures à cette période). Ces frais sont listés : frais de nettoyage des bâtiments, véhicules et transport en commun, frais de matériels de protection, frais d’aménagement de l’accueil du public, achat de matériel médical de protection individuelle ;

- De soutien au tissu économique,

- De soutien en matière sociale ;

- De surcoûts sur les contrats de commande publique liés à des modifications des conditions économiques du fait de la période d’état d’urgence sanitaire ;

- De majoration de subventions d’équilibre des budgets annexes ou des contributions et subventions à d’autres structures, du fait de la crise sanitaire.

Cet étalement de charges est ouvert à l’ensemble des collectivités territoriales et leurs groupements, et pour l’ensemble de leurs budgets, ainsi qu’au CNFPT et aux centres de gestion. L’étalement pourra être opéré sur tout l’exercice 2020 y compris la journée complémentaire, et les dépenses concernées devront faire l’objet d’un état récapitulatif des dépenses concernées (identifiant les mandats de paiements).

L’organe délibérant devra autoriser l’étalement de charges et préciser la durée de l’étalement (au maximum 5 années), et l’état récapitulatif devra être annexé à la délibération.

Comptablement, l’étalement se traduira par le débit du compte 4815 « Charges liées à la crise sanitaire COVID-19 » et le crédit d’un compte 791 pour la totalité de la charge à étaler, puis par le débit annuel d’un compte 6812 « Dotations aux amortissements des charges de fonctionnement » et le crédit du compte 4815.

Reprise des résultats d’investissement en fonctionnement

Trois conditions cumulatives :

- Un excédent d’investissement au 31/12/2019, retraité des restes à réaliser,

- Un excédent d’investissement libre d’affectation (notamment prise en compte des dépenses d’investissements futures et du remboursement de dette),

- Un compte 1068 Excédents de fonctionnement capitalisés présentant un solde créditeur suffisant pour la reprise.

Un avis préalable du compte public validant les conditions cumulatives sera nécessaire pour la prise de délibération validant la reprise de tout ou partie du compte créditeur du 1068.

Cet excédent sera repris par le compte 7785 « Excédents d’investissements transférés au compte de résultat ».

L’inflation prévisionnelle pour 2020 est établie à +0,4% contre +1,1% en 2019. Les prix des produit pétroliers contribuent en grand partie à cette modération des prix. Le Gouvernement précise que les aléas sur cette prévision sont importants, et dépendra grandement de la capacité de rebond.

Enfin, le ratio de dette publique atteindrait 121% du PIB.

Le déficit public ressortirait selon le PLFR3 à -11% du PIB. Le solde structurel serait stable à -2,2% comme en 2019, mais le solde conjoncturel sera négatif à hauteur de -7%, et l’impact des mesures ponctuelles et temporaires constitue le solde.

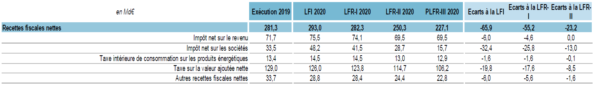

L’évolution des recettes fiscales de l’Etat témoigne de la forte sensibilité de la taxe sur la valeur ajoutée, future recette des intercommunalités et départements suite à la suppression de la taxe d’habitation, à l’activité économique.

Ainsi, la projection de produit de TVA du PLFR3 ressort à 106,2Mds€ contre 129Mds€ en 2019, soit une diminution de 18% à la date de début juin.

Pour le bloc local (communes et EPCI), le PLFR3 met en place un fonds de compensation des pertes de recettes fiscales et domaniales constatées en 2020 par rapport à la moyenne 2017-2019. Ce fonds s’élèvera à 750M€ dont 500M€ dès le PLFR3.

Ce fonds sera complété par un fonds de soutien à l’investissement local doté d’1Mds€. Ce fonds visera à accompagner l’émergence de projets de territoire, et financera prioritairement des projets contribuant à la résilience sanitaire, à la transition écologique ou à la rénovation du patrimoine public bâti et non bâti.

Pour les départements, une avance sur les DMTO, dotée de 2,7Mds€ dont 2Mds€ pour 2020, est constitué. Elle vise à soutenir les départements dont la situation financière rendrait difficilement absorbable la perte de recettes des DMTO : ces avances devront faire l’objet d’une demande des départements. Ces avances feraient l’objet d’une reprise sur les années 2021-2023 sur les douzièmes de fiscalité.

Un fonds pour soutenir les collectivités d’outre-mer qui ont vu fondre les taxes indirectes, vise à compenser les pertes d’Octroi de mer et de taxe spéciale sur la consommation, est doté de 60M€.

Enfin, des dispositions temporaires permettent d’exonérer de taxe de séjour les redevables d’un territoire.

Compensation des pertes de recettes fiscales des régions d’outre-mer

Une compensation des pertes d’octroi de mer et de taxe spéciale sur la consommation est prévue pour les conseils régionaux et collectivités territoriales uniques d’outre-mer.

Là encore, ne seront pas compensées les pertes liées à la mise en place d’abattements, exonérations ou dégrèvement décidées par l’organe délibérant.

La perte sera évaluée par la différence entre le produit moyen 2017-2019 de ces deux ressources avec leur montant 2020. Un acompte sera versé dès l’été 2020 au vu d’une évaluation provisoire.

Avances remboursables de DMTO pour les départements

Sont éligible sur demande la ville de Paris, la Métropole de Lyon, la collectivité de Corse, le Département de Mayotte, et les collectivités territoriales unique de Guyane et de Martinique.

Contrairement aux communes et aux EPCI, ainsi qu’aux régions ultramarines, les Départements ne bénéficieront pas d’une dotation mais d’une avance remboursable, dont le montant est défini comme pour les dotations, par la différence (perte) de ressources entre 2020 et la moyenne 2017-2019 pour :

- Droits de mutation à titre onéreux (DMTO),

- Taxe de publicité foncière,

- Taxe additionnelle aux droits de mutation à titre onéreux et à la taxe de publicité foncière.

Ces avances feront l’objet d’un versement provisoire au 3ème trimestre 2020, en recettes de fonctionnement, établi sur la base de l’estimation des pertes en 2020, puis d’un ajustement en 2021, et d’un remboursement par les départements bénéficiaires en 2021 et 2022.

L’optimisme est de mise puisque le Gouvernement prévoit explicitement que des remboursements anticipés pourront être effectués dès 2020.

En direct du blog

Qualification du service public des piscines et incidences sur la TVA27 juin 2025 - 9 h 30 min

Qualification du service public des piscines et incidences sur la TVA27 juin 2025 - 9 h 30 min Valoriser le bilan de votre mandat23 juin 2025 - 8 h 29 min

Valoriser le bilan de votre mandat23 juin 2025 - 8 h 29 min Responsabilité financière des gestionnaires publics : une réforme sous tension12 juin 2025 - 7 h 50 min

Responsabilité financière des gestionnaires publics : une réforme sous tension12 juin 2025 - 7 h 50 min

@EXFILO

Informations

Exfilo Paris

19 Avenue d'Italie, 75013 Paris

01.83.62.86.35

Exfilo Toulouse

45 chemin de Nicol

31200 Toulouse

05.34.30.70.45