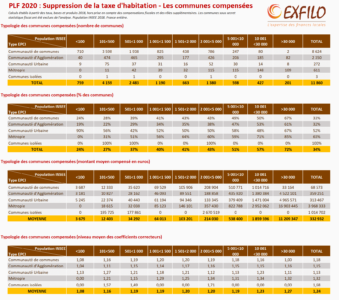

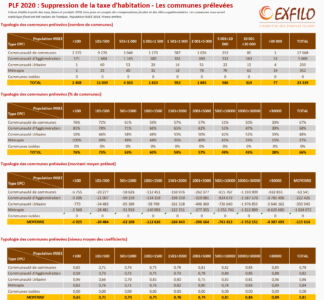

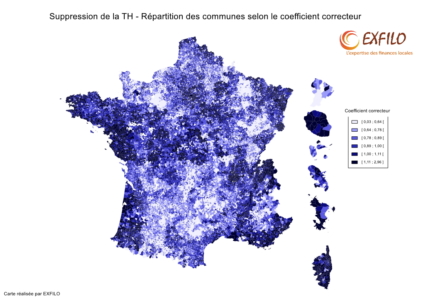

Les établissements publics de coopération intercommunale (EPCI) vont bénéficier en remplacement de la taxe d’habitation sur les résidences principales, d’une fraction du produit national de la taxe sur la valeur ajoutée.

Lors de son congrès 2019 à Nice, l’ADCF a milité pour le rétablissement d’un lien avec le territoire, notamment via l’obtention d’une partie du foncier bâti départemental. Toutefois, le Gouvernement a présenté l’octroi d’une fraction de la TVA comme un outil de solidarité : ce produit fiscal de substitution à la TH progressera de manière identique pour toutes les intercommunalités, que celles-ci soient ou non bien dotées en contribuables professionnels. En effet, chaque intercommunalité bénéficiera d’une quote-part de la TVA nationale, dont le produit 2021 permettra d’assurer la compensation à l’euro près du produit de taxe d’habitation supprimé. Mais quelle évolution attendre pour les années suivantes ?

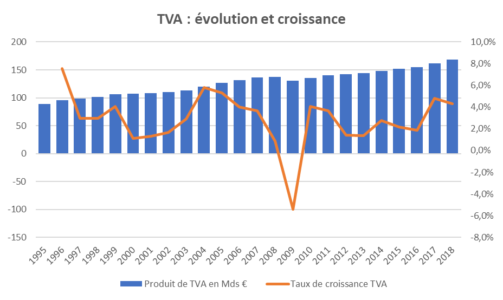

La taxe sur la valeur ajoutée est un impôt assis sur la consommation : il peut fortement progresser en cas de croissance économique, mais il peut aussi diminuer si le cycle économique n’est pas favorable.

La TVA a progressé en moyenne de +2,6% par an sur les 20 dernières années

Si la taxe d’habitation bénéficiait d’une évolution relativement régulière, notamment par la revalorisation forfaitaire des valeurs locatives, quid de l’évolution de la TVA ? Sur quelle base partir dans vos projections financières ?

A partir du rapport de juillet 2015 sur la TVA du Conseil des Prélèvements Obligatoires, et des séries longues diffusées par l’INSEE (série 1995-2018, du 22/05/2019), nous avons compilé les produits nationaux de TVA sur la période 1995-2018.

En moyenne, entre 1995 et 2018, le produit de TVA a progressé de +2,8% par an. Et le produit de TVA n’a diminué qu’une seule fois sur cette période, en 2009 de -5,4% (pour revenir à un niveau proche de 2006).

Sur la période 1995-2018, le taux normal de TVA a varié (passant de 20,6% en 1995 à 19,60% en 2000, puis 20% en 2014) : c’est d’ailleurs une question : que se passerait-il si l’Etat augmentait ou diminuait un des taux de TVA ? En l’état, les EPCI sont bénéficiaires d’une fraction de la TVA, celle-ci pouvant évoluer suivant la consommation (base d’imposition) ou le taux.

Ces dernières années, en particulier depuis 2017, le produit de la TVA est en forte croissance : +4,8% en 2017, +4,3% en 2018

| Moyenne annuelle | Taux de croissance TVA |

| 1995-2018 | 2,8% |

| 1998-2018 | 2,6% |

| 2008-2018 | 2,1% |

| 2014-2018 | 3,3% |